Argentina 2025: récord en fusiones y adquisiciones por volumen y valor de las ofertas

En 2025 hubo 105 deals por US$7.165 millones. Inversores locales lideraron las operaciones y se anticipa un ciclo alcista para 2026.

El 2026 se presenta como una ventana de oportunidades para M&A en Argentina.

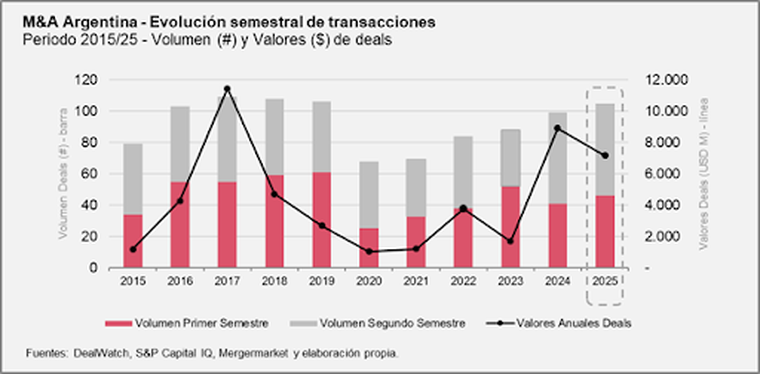

Archivo MDZDurante el año 2025 se registraron 105 transacciones de fusiones y adquisiciones por un valor de al menos US$7.165 millones, que lo convierte en el tercer mayor registro en monto en los últimos 10 años y el primero en volumen desde 2019 en superar el umbral de los 100 deals, de acuerdo con la más reciente edición del informe anual de M&A que elabora PwC Argentina.

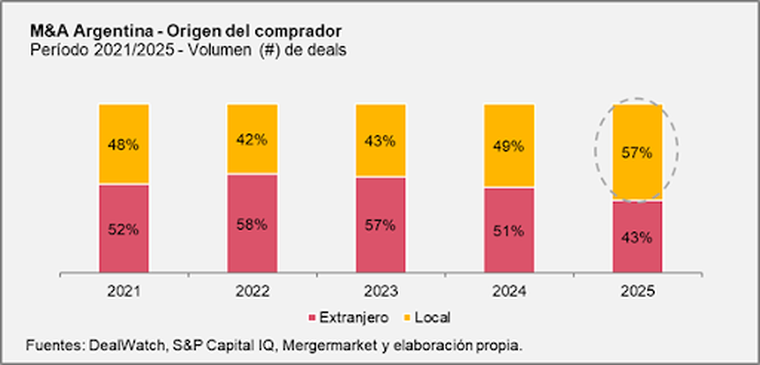

Según el estudio, este desempeño se dio en un contexto de cierta volatilidad en el segundo semestre por las elecciones de medio término, que demoraron decisiones de inversión y procesos de transacciones. Se espera que parte de ese “pipeline” se concrete en 2026. El informe detalla además que por primera vez desde 2020, los compradores locales fueron mayoría, representando el 57% de los deals, frente a los extranjeros que habían sido más activos en años anteriores. Este cambio refleja el protagonismo de inversores locales en la primera etapa del nuevo modelo económico. Los valores de las transacciones también crecieron, ya que hubo 6 deals con tickets por arriba de US$500 millones, el registro más alto en al menos 15 años, y 13 operaciones por encima de US$100 millones. Gradualmente están volviendo a Argentina las transacciones estratégicas de valor.

Te puede interesar

Fin de semana largo de marzo: destinos baratos para viajar en Argentina

Los valores de las transacciones crecieron

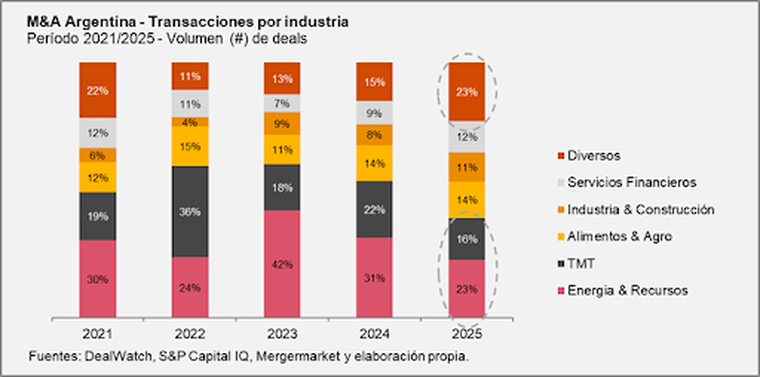

En esta primera etapa de transformación de modelo económico, los inversores locales han tomado mayor protagonismo, en varios casos, con transacciones muy destacadas. A medida que se consolide la estabilidad y se mantenga el rumbo económico, el flujo de inversores internacionales debería aumentar. También, eventualmente, el de los inversores financieros, que en el mundo son una fuente clave de capital para este tipo de transacciones. También se detalla que los sectores más activos en 2025 fueron Energía & Recursos (~23%) y TMT (~16%), los cuales concentraron casi el 40% de las transacciones y cerca del 60% del valor operado. Les siguieron Alimentos & Agro (~14%), Servicios Financieros (~12%) e Industria & Construcción (~11%), mostrando una mayor diversificación sectorial. Entre los subsectores más dinámicos se destacan Oil & Gas (con foco en Vaca Muerta), minería (especialmente litio), electricidad (incluyendo concesiones de las hidroeléctricas del Comahue), software & IT (que incluyó deals vinculados a inteligencia artificial), alimentos y agro, y servicios financieros.

El flujo de inversores internacionales debería aumentar

De igual forma, se destaca que durante 2025 se concretaron importantes transacciones, como la adquisición de Petronas E&P Argentina por parte de Vista, con participación en La Amarga Chica (Vaca Muerta), por US$1.500 millones, la compra de la operación de Telefónica Móviles Argentina por US$1.245 millones por parte de Telecom (aún bajo análisis por parte de la CNDC), así como la de Adecoagro que adquirió Profertil, alcanzando el 90% de participación accionaria en dos transacciones (Adecoagro además fue adquirido por Tether – participación mayoritaria – a principios de año). También se produjeron otras operaciones como la adquisición de Diagnóstico Maipú (de la brasilera DASA) por parte de Swiss Medical Group, y la transferencia de acciones y concesión de las Represas del Comahue por parte del Estado Nacional a privados, captando US$706 millones, entre otras transacciones relevantes.

Perspectivas para 2026

El próximo año se anticipa un ciclo alcista para M&A, impulsado por la consolidación del proceso de normalización económica, reformas estructurales (tal como la laboral e impositiva), la continuación del proceso de desregulación y expectativas por mayores niveles flexibilidad cambiaria para empresas. Factores adicionales incluyen la baja del riesgo país, privatizaciones previstas y el impacto del RIGI que movilizará inversiones por más de US$25.000 millones en minería, energía renovable, petróleo & gas, siderurgia y puertos. El proceso de normalización económica debería generar también mayor disponibilidad de financiamiento para M&A. A su vez, el camino hacia una economía más abierta debería impulsar deals estratégicos, a través de los cuales se permita incrementar los niveles de competitividad y eficiencia. Como contracara, habrá jugadores que no se puedan adaptar, lo cual generará transacciones distressed u oportunistas.

El 2026 se presenta como una ventana de oportunidades para M&A en Argentina. La normalización económica, las reformas estructurales y lo que debería ser un mayor dinamismo en general en la economía, hacen que sea un buen momento para salir a buscar socios, implementar estrategias de crecimiento y también, eventualmente, hacer un exit.

Arranca probablemente uno de los mejores ciclos de los últimos años para concretar transacciones.

* Ignacio Aquino, socio de PwC Argentina, líder de la práctica de Deals.

* Juan Tripier, director de PwC Argentina, de la práctica de Deals.